Η Deutsche Bank προχώρησε σε μια «χαρτογράφηση» των τάσεων, αλλά και των προκλήσεων που βρίσκονται ήδη σε εξέλιξη στις αγορές μετά τις τελευταίες εξελίξεις.

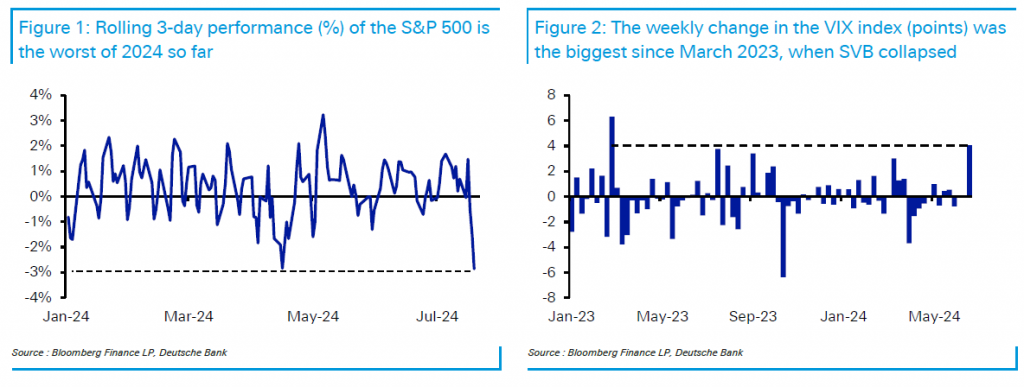

Όπως υπενθυμίζει, ο S&P 500 σημείωσε τη χειρότερη τριήμερη επίδοση του 2024 μέχρι στιγμής, ενώ ο δείκτης μεταβλητότητας VIX σημείωσε το μεγαλύτερο εβδομαδιαίο άλμα σε πάνω από ένα χρόνο, επιστρέφοντας στα επίπεδα της κατάρρευσης της SVB τον Μάρτιο του 2023.

Άλλα εμπορεύματα έχασαν επίσης έδαφος σε γενικές γραμμές, συμπεριλαμβανομένου του πετρελαίου και του χρυσού, αλλά τα ομόλογα δεν τα πήγαν τόσο άσχημα.

Στην ουσία, κατά την Deutsche Bank, υπήρχε μια πολύ κακή απόδοση σε πολλές κατηγορίες περιουσιακών στοιχείων. Επιπλέον, αυτές οι απώλειες σημειώθηκαν παρά:

1. Τα καλύτερα οικονομικά στοιχεία από τις ΗΠΑ, τα οποία ώθησαν τον ανιχνευτή GDPNow της Atlanta Fed για το δεύτερο τρίμηνο στο 2,7%, από 2,0% την περασμένη εβδομάδα.

2. Τη συνεχιζόμενη προσδοκία ότι η Fed θα μειώσει επιτέλους τα επιτόκια μέχρι τη συνεδρίαση του Σεπτεμβρίου, με τα συμβόλαια μελλοντικής εκπλήρωσης να εξακολουθούν να δείχνουν πλήρως μια μείωση επιτοκίων μέχρι τότε.

Επομένως, δεδομένων όλων αυτών, ήταν μια αρκετά δύσκολη στιγμή και οι αγορές εξακολουθούν να αντιμετωπίζουν αρκετές προκλήσεις τις επόμενες εβδομάδες.

Κατά τη Deutsche Bank η θέση στις μετοχές εξακολουθεί να είναι αυξημένη σύμφωνα με ιστορικά πρότυπα. Όπως έχουν επισημάνει οι αναλυτές της Deutsche Bank, η μέτρηση της συνολικής θέσης των μετοχών τους βρίσκεται επί του παρόντος στο 95ο εκατοστημόριο.

Την ίδια ώρα, οι αγορές βρίσκονται στο πιο δύσκολο κομμάτι της χρονιάς σε εποχιακή βάση. Αν και ο Ιούλιος είναι εποχικά ένας από τους καλύτερους μήνες στις αγορές, και οι παγκόσμιες μετοχές και ομόλογα κινήθηκαν υψηλότερα αυτόν τον μήνα, τα τελευταία χρόνια τείνουν να επιδεινώνονται καθώς προχωράμε στο τρίτο τρίμηνο, με τον Σεπτέμβριο να καταλήγει ως ένας από τους χειρότερους μήνες για αγορές.

Στην πραγματικότητα, ο S&P 500 υποχωρούσε κάθε Σεπτέμβριο από το 2020 και τα τελευταία τρία χρόνια, ο Σεπτέμβριος ήταν ο χειρότερος μήνας του έτους για τον δείκτη.

Ομοίως, το παγκόσμιο σύνολο ομολόγων του Bloomberg είχαν αρνητικό Σεπτέμβριο κάθε χρόνο από το 2017. Ομολογουμένως, αυτό συχνά εξαρτάται από συγκεκριμένα γεγονότα, αλλά η συνέπεια αυτού του μοτίβου είναι αξιοσημείωτη.

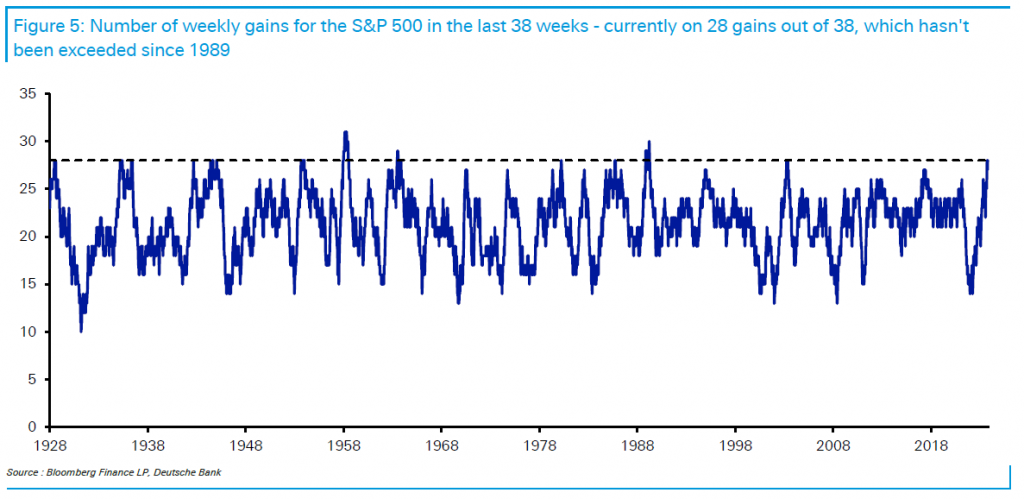

Τρίτον, ιστορικά, είναι αποδεδειγμένο πολύ δύσκολο να διατηρηθεί μια σταθερή πορεία κερδών μετά από μια τεράστια άνοδο. Επί του παρόντος, ο S&P 500 είναι ανοδικός για 28 από τις τελευταίες 38 εβδομάδες, κάτι που δεν έχουμε δει να ξεπερνιέται από το 1989.

Τέταρτον η παγκόσμια πολιτική αβεβαιότητα είναι ασυνήθιστα υψηλή αυτή τη στιγμή. Οι αγορές επικεντρώνονται όλο και περισσότερο στις προεδρικές εκλογές των ΗΠΑ τον Νοέμβριο.

Αλλά υπάρχει αυξημένη αβεβαιότητα σχετικά με το αποτέλεσμα, ιδιαίτερα αφού ο Πρόεδρος Μπάιντεν έγινε μόλις ο πρώτος νυν Πρόεδρος που αποσύρθηκε μετά τον Λίντον Τζόνσον το 1968.

Αυτό το μοτίβο είναι εμφανές παγκοσμίως, και υπάρχουν πολλές άλλες εκλογές που λαμβάνουν χώρα μέχρι το τέλος του 2025, μεταξύ των οποίων στη Γερμανία, την Ιαπωνία και τον Καναδά. Εν τω μεταξύ, στη Γαλλία, δεν είναι ακόμη σαφές τι είδους κυβέρνηση μπορεί να σχηματιστεί μετά τις πρόσφατες βουλευτικές εκλογές.

Όσο περισσότερη αβεβαιότητα υπάρχει για διάφορα αποτελέσματα, τόσο πιο πιθανό είναι να υπάρξει αστάθεια της αγοράς ως απάντηση. Αντίθετα, όταν ένα αποτέλεσμα είναι ευρέως αναμενόμενο, οι αγορές κινούνται προς την τιμή που είχαν εκ των προτέρων και συνήθως υπάρχουν πιο συγκρατημένες κινήσεις στη συνέχεια.

Τέλος, πολλοί κίνδυνοι εξακολουθούν να υπάρχουν, όπως φαίνεται με τη μαζική διακοπή των πληροφοριακών συστημάτων την Παρασκευή, 19 Ιουλίου 2024. Πέρα από τους γνωστούς κινδύνους, οι αγορές πλήττονται πάντα από απρόβλεπτους παράγοντες, όπως ξαφνικές αλλαγές πολιτικής, γεωπολιτικούς κλυδωνισμούς ή μια απροσδόκητα κακή εκτύπωση δεδομένων. Η Παρασκευή προσέφερε ένα καλό παράδειγμα αυτού, όπου μια απροσδόκητη διακοπή των συστημάτων οδήγησε σε μεγάλη αναστάτωση παγκοσμίως σε διάφορους κλάδους.

Ένα πιθανό παράδειγμα, είναι ότι με τις αγορές να τιμολογούν τώρα πλήρως μια μείωση επιτοκίων από τη συνεδρίαση της Fed τον Σεπτέμβριο, αυτό θα αυξήσει την εστίαση στις επερχόμενες ανακοινώσεις του πληθωρισμού στις ΗΠΑ.