Οι διαχειριστές κεφαλαίων προτιμούν όλο και περισσότερο τα μακροπρόθεσμα εταιρικά ομόλογα, στοιχηματίζοντας ότι η FED θέτει υπό έλεγχο τον πληθωρισμό και θα μπορούσε να σταματήσει την περαιτέρω αύξηση των επιτοκίων.

Περίπου το 26% των πωλήσεων εταιρικών ομολόγων επενδυτικής βαθμίδας στις ΗΠΑ αυτό το μήνα ήταν τίτλοι που λήγουν σε 30 ή περισσότερα έτη, σε σύγκριση με μόλις 4% τον Απρίλιο και 15% για όλο το περασμένο έτος. Περίπου το ένα τρίτο της πώλησης ομολόγων ύψους 31 δισ. δολαρίων της Pfizer ($PFE) αυτή την εβδομάδα ήταν 30 ετών και άνω.

Η ζήτηση προέρχεται σε γενικές γραμμές από επενδυτές που επιθυμούν να κλειδώσουν υψηλότερες πληρωμές κουπονιών, αφού φοβούνται την αύξηση των επιτοκίων της FED εδώ και μήνες. Η Apple ($AAPL) πούλησε ομόλογα 30ετούς διάρκειας ύψους 1,25 δισ. δολαρίων στις 8 Μαΐου με απόδοση περίπου 4,88%. Όταν πούλησε 30ετείς τίτλους τον Ιούλιο του 2021, είχαν απόδοση περίπου 2,71%.

Οι μακροοικονομικές προοπτικές είναι συννεφιασμένες, αλλά την Παρασκευή ο πρόεδρος της FED Jerome Powell σηματοδότησε ότι είναι ανοιχτός στην παύση των αυξήσεων των επιτοκίων. Ο πληθωρισμός φαίνεται να μετριάζεται με μια έκθεση της περασμένης εβδομάδας που έδειξε ότι ο δείκτης τιμών καταναλωτή αυξήθηκε κατά 4,9% τον Απρίλιο και ένα μέτρο του πληθωρισμού των υπηρεσιών σηματοδοτεί ακόμη πιο έντονη επιβράδυνση.

“Σε πολλούς επενδυτές αρέσει η έκθεση σε τίτλους μακράς διάρκειας λόγω της άποψης ότι οι συνολικές αποδόσεις είναι ελκυστικές και ότι η Fed έχει τελειώσει με τις αυξήσεις, οπότε τα επιτόκια μακράς διάρκειας δεν θα αυξηθούν περαιτέρω“, δήλωσε ο Vishwas Patkar, επικεφαλής της επενδυτικής πιστωτικής στρατηγικής της Morgan Stanley.

Οι αγορές προθεσμιακών συμβολαίων της FED αποτιμούν τις μειώσεις των επιτοκίων της FED αργότερα φέτος. Υπάρχει 65% πιθανότητα ύφεσης τους επόμενους 12 μήνες, σύμφωνα με έρευνα του Bloomberg μεταξύ οικονομολόγων που δημοσιεύθηκε την Παρασκευή με 41 ερωτηθέντες. Εάν υπάρξει ύφεση, οι μακροπρόθεσμες αποδόσεις θα μειωθούν και οι τίτλοι μεγαλύτερης διάρκειας μπορούν να αποδώσουν καλά, δήλωσε ο Patkar της Morgan Stanley.

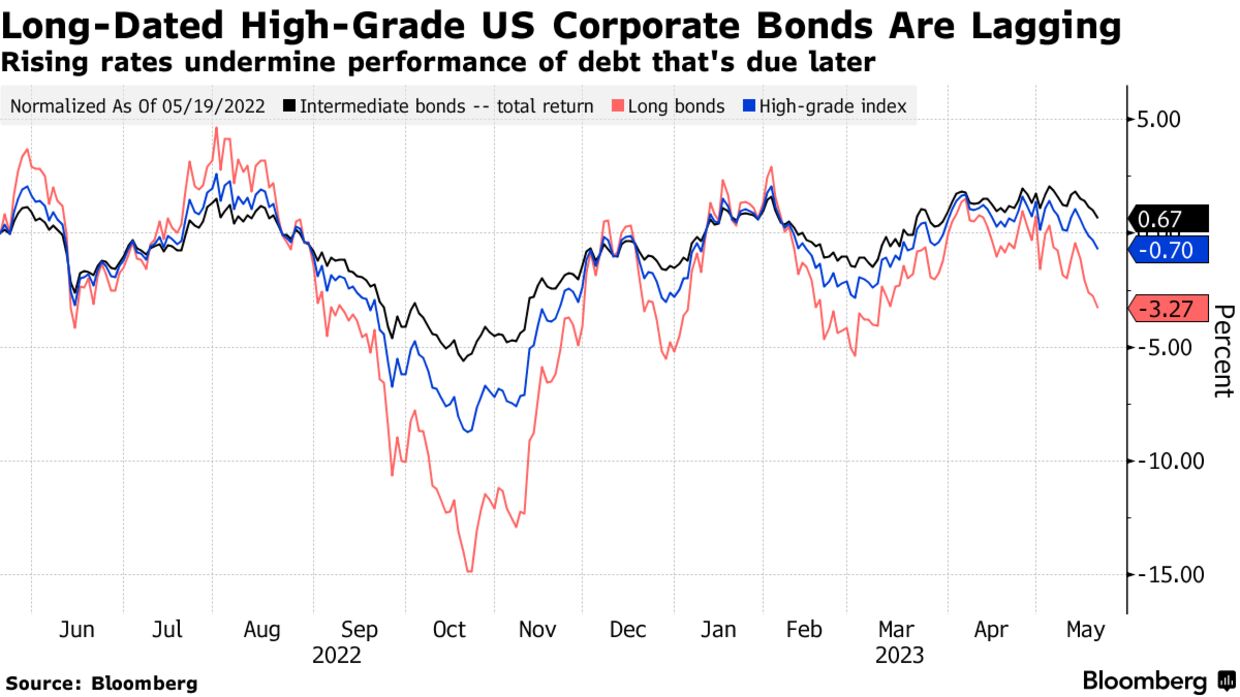

Για μεγάλο μέρος του περασμένου έτους, οι διαχειριστές κεφαλαίων αναζητούσαν βραχυπρόθεσμα χρεόγραφα που θα είχαν σχετικά καλύτερη απόδοση όταν τα επιτόκια αυξάνονταν. Το χρέος που λήγει σε 10 ή περισσότερα χρόνια έχασε περισσότερο από 25% της αξίας του πέρυσι, σε σύγκριση με μειώσεις άνω του 9% για το πιο μεσοπρόθεσμο χρέος, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Αλλά με την FED να φαίνεται ότι βρίσκεται πιο κοντά στο τέλος της εκστρατείας σύσφιξης, οι διαχειριστές κεφαλαίων είναι πιο πρόθυμοι να αγοράσουν πιο μακροπρόθεσμους τίτλους. Όταν η Texas Instruments ($TXN) πούλησε ομόλογα ύψους 1,6 δισ. δολαρίων την περασμένη εβδομάδα, τα τρία τέταρτα της πώλησης ήταν 40ετές χρέος. Όταν πούλησε ομόλογα τον Μάρτιο, το πιο μακροπρόθεσμο τμήμα ήταν 30 ετών και αντιπροσώπευε λιγότερο από το ήμισυ της προσφοράς ύψους 1,4 δισ. δολαρίων. Η Meta Platforms ($META) συμπεριέλαβε επίσης ομόλογα που λήγουν σε τουλάχιστον 30 έτη στην πώληση ομολόγων της αυτόν τον μήνα.

“Οι επενδυτές αναζητούν υψηλής ποιότητας, ρευστοποιήσιμα ονόματα όταν επεκτείνονται περισσότερο στην πιστωτική καμπύλη”, δήλωσε σε συνέντευξή του ο Rajeev Sharma, διευθύνων σύμβουλος σταθερού εισοδήματος της Key Private Bank. “Αυτός είναι ο λόγος για τον οποίο όταν βλέπεις κάποιους από αυτούς τους μεγάλους, υψηλής ποιότητας εκδότες να βγαίνουν με αυτές τις συμφωνίες jumbo έχουν μια πολύ καλή υποδοχή από την κοινότητα των επενδυτών“.

Εκπρόσωποι της Pfizer ($PFE), της Apple ($AAPL) και της Texas Instruments ($TXN) δεν ήταν άμεσα διαθέσιμοι για σχόλια.

Ενώ τα spreads των εταιρικών ομολόγων υψηλής πιστοληπτικής διαβάθμισης έχουν διευρυνθεί σε γενικές γραμμές φέτος, οι πιο μακροπρόθεσμοι τίτλοι είχαν σχετικά καλύτερες επιδόσεις. Τα ασφάλιστρα κινδύνου για τα ομόλογα που λήγουν σε 10 ή περισσότερα έτη έχουν διευρυνθεί μόλις κατά 0,09 ποσοστιαίες μονάδες ή 9 μονάδες βάσης φέτος έως την Πέμπτη, σε σύγκριση με 18 μονάδες βάσης για τα ομόλογα ενδιάμεσης διάρκειας.